以史为鉴中特估能否成春季主线?以史为鉴叠加高股息+低估值等因子 股价相对涨幅更高

- 生活

- 2024-12-24 03:15:51

- 6

是“中国特色估值体系”的缩写。李颖等人在2月6日发布的中表示,从宏观策略的角度来看,当前中国经济面临波折修复,宏观经济数据偏弱。市场并没有追求高景气的TMT方向,而是更注重资金安全,因此更偏好于偏防御性质的高股息板块和央企板块。从近两年的表现来看,央国企ROE较民企更高,具备较高的盈利能力和稳健性。这也符合央国企作为“稳定器”和“压舱石”的角色,对经济发展的关键作用。在新的ROE考核下,央国企板块有望成为阶段性的主线。

分析人士表示,央企是稳经济、稳资本市场的领头羊。据国务院国资委数据,2023年,中央企业实现39.8 万亿元,利润总额2.6万亿元,归母1.1万亿元,平均净资产收益率达到6.6%,保持在较高水平。

国投林荣雄在2月3日发布的研报中表示,2013年至今,我国经历了不断深化改革阶段。以十八大召开为标志,进入的一个“分类改革”的全新时期。2023年新一轮开启,聚焦提高国有企业核心竞争力和增强核心功能。2024年1月24日,国务院国资委新闻发布会称将把市值管理成效纳入对中央企业负责人的考核。1月29日,国务院国资委表示推动“一企一策”考核全面实施,全面推开上市公司市值管理考核。复盘2013年-2024年指数相对全A超额收益走势与国企改革政策如下图:

兴证策略团队在1月31日发布的研报中表示,从2022年11月21日证监会提出“中国特色估值体系”,到2023年上半年,“中特估”成为市场的主线方向之一,并分别在2022年11月下旬、2023年2月中旬至3月中旬、2023年4月初至5月中旬期间,三次领涨市场。

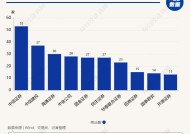

国投表示,从定价的角度来看,中特估和央国企群体想要获得超额收益的路径可从基本面出发,以高ROE+高股息+大市值+低估值四个因子获得相对更高的涨幅。分析师以股息率因子为例,将Wind中特估指数成分股按照2023年初的股息率从高到低分为五组,观察在中特估行情的快速上涨阶段(2023年1月-5月)、中特估指数持续下跌(2023年6月至今)的阶段以及2023年初至今的全区间,五组股票的平均涨跌幅情况。不难看出,在中特估的快速上涨阶段,低股息央企的弹性更大,但在后续下跌的过程中跌幅也更大,从全区间来看,高股息央企才是累计涨幅最大的,同时也没有经历很大的股价波动,在两个区间均实现了绝对收益。

王君等人在2月14日发布的研报中表示,“ROE与市值管理”考核导向之下,央企有动力通过应用市场化增持、等手段向市场传递信心、稳定预期,预计也有望加大现金力度,更好地回报投资者。高股息、低估值优质央国企值得重点关注。分析师梳理了截至2024年1月26日PB低于0.6倍且2020-2022年平均股息率高于3%的央国企个股,见下表。具体为、、、、、、、、、、、、、、、、、、、、、、、、、、、、、和。

分析师通过自下而上视角,各行业筛选了估值合理、股息率较高、预期向好且受益于央企“市值管理”的重点标的,具体为、、、、、、、、、、、、信、、、、、信科移动、、和。

有话要说...