原油:写在两次大幅下跌之后

- 汽车

- 2025-02-26 19:54:36

- 6

来源:紫金天风期货研究所

【20250226】原油:写在两次大幅下跌之后

观点小结

自2月20日以来,国际原油出现两次较为明显的下跌,也间接的引发了国内原油价格的回落,区域价差方面,EFS价差持续走强也体现出东西方的阶段性矛盾的分化。总结而言,此轮下跌原因在于1、供应:特朗普施压库尔德区域增产;2、地缘:俄罗斯乌克兰关系的进一步缓和;3、宏观:滞涨情绪再度发酵。

展望后市,我们以当下条件静态推演来看,OPEC对区间价格下方的挺价意愿仍在,平衡表显示Q1、Q2整体呈现弱平衡格局,基本面带来的结构性矛盾暂时不明显。但是需要注意部分超预期因素影响,包括1、特朗普的政策弹性的缓和程度;2、中东各国的后续表态;3、宏观指标的转向或进一步恶化。

1 外盘大幅走弱带动内盘下行

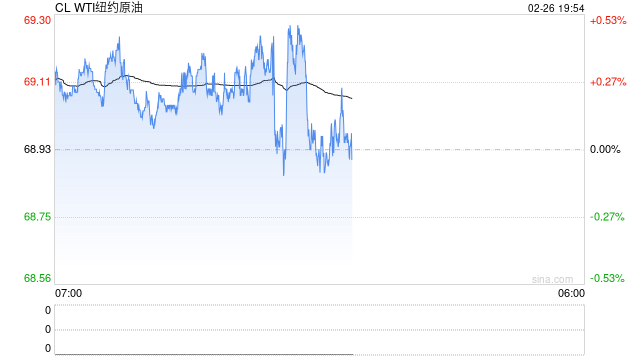

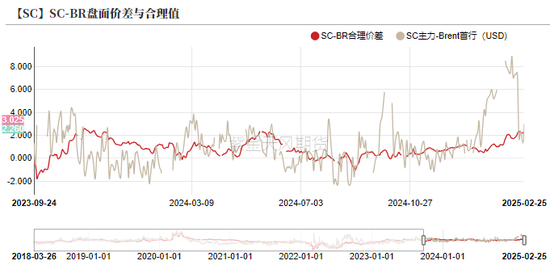

自2月20日以来,国际原油出现两次较大幅度的下跌,以Brent主力连续为例,截至当日收盘,2月21日收跌3.62%,2月25日收跌2.54%。区域价差方面,自一月中旬以来,欧美盘和亚洲盘出现较为明显的分化,EFS出现较为明显的走弱,Dubai价格相较Brent出现较为明显的走强。内外价差方面,随着暂无新事件驱动的背景下,内外价差也在逐渐回归理性区间。

图1:21日、25日外盘原油出现较明显的回调

图2:EFS的走弱也体现出近期欧美盘与亚洲盘之间的分化

图3:无新事件驱动背景下,内盘断供炒作告一段落

2 三大预期共振引发阶段性大幅回落

1、 供应:特朗普施压库尔德区域增产。

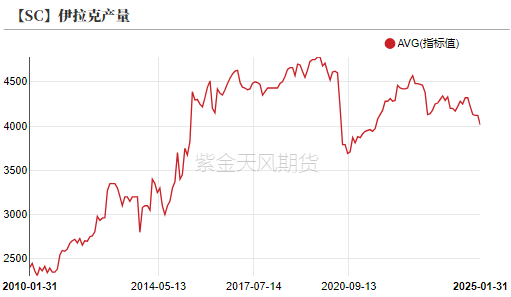

2月24日,根据部分消息人士透露,特朗普政府正在对伊拉克方面施压,要求其恢复库尔德区域的原油出口,否则将面对和伊朗同样的制裁。伊拉克方面随后表示该区域的原油出口有望重启,目前正在等待土耳其方面的批准。根据市场机构的评估,此管道运输量约为18.5万桶/日量级。

图4:伊拉克目前产量约为400万桶/日左右

对此项政策带来的供需影响我们依旧偏保守看待,主要在于两方面原因,其一是库尔德区域的原油出口其实并未明显受到限制,虽然此管道关闭为2023年3月,但是对应的走私现象却层出不穷,此次重启出口带来的结果即为隐形供应显性化,对真实供应增量影响有限;其二是伊拉克政府方面随即声称,即使在恢复库尔德区域石油出口的背景下,伊拉克仍将恪守OPEC+的配额政策,并进行补偿减产。

市场对此事件理解主要是交易OPEC内部的分歧度升温,结合对俄罗斯和沙特方面的频频示好也可以看出部分端倪,对OPEC财政赤字较大的背景下,OPEC内部受被动因素影响可能更为团结。因此,分而治之或许是较为有效的手段,而特朗普的商人思维使得市场对其斡旋力度给了较乐观的期待,因此当下市场也给了后续OPEC减产执行力度一个较为悲观的预期。

2、 地缘:俄罗斯乌克兰关系的进一步缓和。

随着2月12日特朗普和普京通话讨论乌克兰局势以后,俄乌双方对缓和态势的倾向日趋明朗;2月24日俄乌冲突三周年之际,中美俄一致赞成“呼吁迅速结束冲突”,并否决了欧洲国家试图加入的谴责俄罗斯的修正案。乌克兰方面也声称需要中国方面对其国内重建给予部分支持。从各方表态而言,当下既有的地缘事件中,显性地缘冲突正在趋缓,地缘溢价回吐的趋势也较为明显。

3、 宏观:滞涨情绪再度发酵。

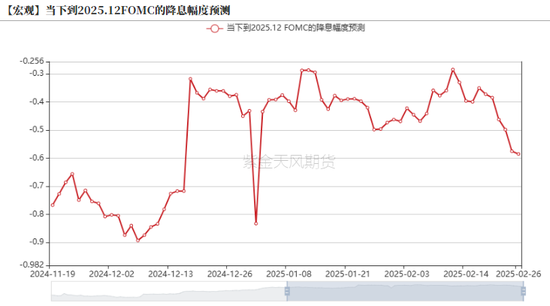

近期美国相关的经济数据持续表现不佳,2月份美国非制造业PMI大幅走弱,收至49.7,作为拉动美国经济的主要引擎,非制造业的疲软也给未来经济预期带来部分悲观预期。另外受特朗普关税政策影响,市场对未来通胀预期持续走高,调查数据和市场交易数据都显示通胀预期的不断增强。另外,本周二公布的咨商会的消费者信心指数当月降至98.3,较上月下降近7%,低于此前预测的102.3。这一数据创下自2024年6月以来的最低水平,并且是自2021年8月以来的最大单月跌幅。在此背景下,滞涨交易再度发酵,脆弱经济背景下,整体宏观情绪转冷,黄金、原油大幅回落,十年期美债收益率大幅走低。

图5:美国非制造业PMI大幅走弱,通胀预期高企

图6:近期美联储降息预期再度拉升

3 后续需要关注的几个点

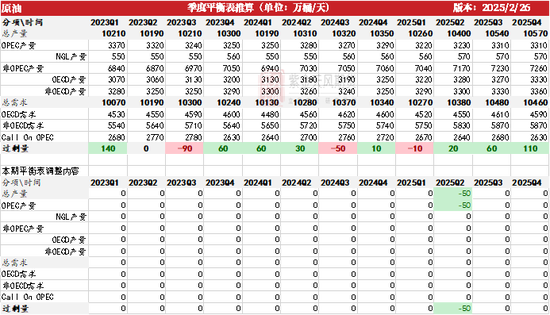

首先就平衡表而言,我们结合后续对伊朗方面的制裁加强和对俄罗斯方面制裁缓和,以OPEC维持现有口径(继续延长4月份减产)为基准来评估如下,相较上期的过剩量我们给了Q2 -50万桶/日的下调。定性而言,上半年Q1、Q2依旧呈现弱平衡的格局,基本面带来的结构性矛盾进一步发酵的可能性不大。区间范围下边界参考OPEC延长减产的心理价位,上边界参考前期地缘冲突发酵升级的前高。

图7:2025年Q1、Q2整体依旧呈现弱平衡态势

但是以上都是我们基于静态假设给出的线性推演,但是需要注意的是可能的超预期事件出现。

1、特朗普的政策弹性的缓和程度。分析特朗普自身行事风格可以看出,其商人思维的体现就在于谈判前夕拉高预期以赢得更多筹码,因此市场对特朗普自身及其可能带来的连带交易交易的过于提前,最后的落实可能并未如预期般强烈(如特朗普放话中国可以进一步谈判来缓和关税制裁的影响等)。

2、中东各国的后续表态。随着特朗普的上台,其降油价的诉求和OPEC整体挺油价的诉求相悖,二者的博弈情绪也逐渐加剧。当前节点来看,美国频频向沙特和俄罗斯示好的态势,也频频考验着OPEC内部的凝聚力,至少当前来看,OPEC整体的挺价意愿还在,关注后续可能的超预期的边际变量。

3、宏观指标的转向或进一步恶化。受特朗普推行的关税政策影响,当前市场对未来通胀预期在持续的升温,结合美国国内服务业转弱的影响,市场开始陷入对滞涨的担忧。通胀和经济发展之间的矛盾进一步凸显,后续问题的解决是通过成本即原油端价格的走弱还是货币政策的趋紧还需等待时间的检验,但是至少从当前角度来看,流动性趋紧的信号也在不断的显现,经济的脆弱性也在逐渐暴露,注意关注后续宏观指标的边际变化情况。

作者:王谦

期货从业证号:F03123709

交易咨询证号:Z0019934

有话要说...